ココがポイント

財務諸表は表面的な項目だけでも、読める人と読めない人のビジネスレベルは雲泥の差です

Contents

① 財務諸表とは?

② 貸借対照表(BS)

③ 損益計算書(PL)

④キャッシュフロー計算書(CF計算書)

⑤ビジネスパーソンであれば財務諸表を理解しなきゃダメな理由

①財務諸表とは?

財務諸表とは、企業の一定期間の経営成績、財務状態、キャッシュフロー(現金の動き)を

社外へ報告するための書類を言います。

みなさんは普段、会社をどのように評価し投資であったりその会社の商品の購入可否を判断していますか?

おそらく財務諸表を読んだり聞いたことのない人は、その企業の知名度やブランド、口コミなどの評判によって

企業の良し悪しを定性的に決めているのではないでしょうか。

ただビジネスの世界では、企業の成績や状態を定量的に金額の数値で示すことができるのです。

そして財務諸表の3大諸表と呼ばれるのが、下記で示すものであり

この3諸表が理解できれば概ね問題ありません。

(企業の経理や財務部門に所属していらっしゃる方はもっと専門的なスキルが求めらます)。

・貸借対照表(BS)

・損益計算書(PL)

・キャッシュフロー計算書(CF計算書)

では、それぞれ内容を順番に確認していきましょう。

②貸借対照表(BS)

貸借対照表(以下、BS)とは、企業の財務状態を示します。

ある時点で企業がどれだけの資産を所有しており、借金はいくらか?財産はいくらか?と言った

いわゆる企業の健康状態を示しています。

(参照:経理COMPASS HP)

借入金や自己資本の割合によって、企業の安全性(倒産しそうにない企業の安全性は高い)を読み解くことができますが、

同業における同規模の他社と比較することで、その企業の強みや事業戦略が見えてきたりします。

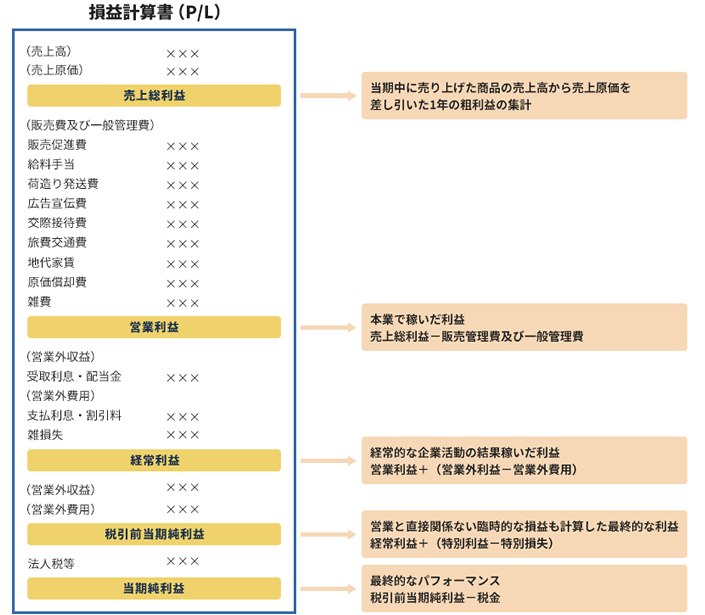

③損益計算書(PL)

ある期間での企業の儲けを示します。

企業の儲けとは売上、営業利益(本業での利益)、経常利益(本業外を含めた利益)、当期純利益(法人税引き後の利益)などの

指標で示され、BSと同じく他社と比較することによって、効率よく儲けているのかそうではないか、

というように企業の評価に用いられます。

(参照:経理COMPASS HP)

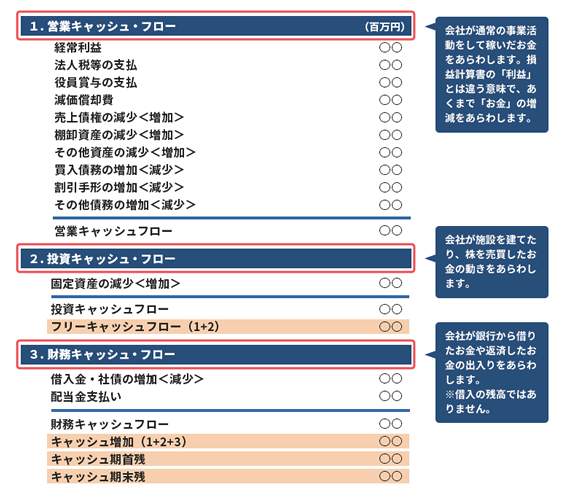

④キャッシュフロー計算書(CF計算書)

企業の血液であるキャッシュの流れを示す諸表です。

これを確認することで企業の本当の生命線が見えてきます。

企業の取引では売掛や買掛といった「つけ」で売買されるため、

PLで売上が計上されていても、その対価であるキャッシュの入金は実は半年も先、

ということもあり得るのです。

PL上で利益が出ているのに、倒産してしまう「黒字倒産」というのは

このキャッシュ不足が故に発生してしまうのです。

従って、現在では上場している全ての企業に

このCF計算書もBS、PLと共に開示することが義務となっています。

(参照:経理COMPASS HP)

⑤ビジネスパーソンであれば財務諸表を理解しなきゃダメな理由

かつては財務諸表を理解する必要性は低かったと言われています。

右肩上がりの経済が長く続く時代には、売上高の伸びさえ気にしていれば良かったからです。

一方日本経済が停滞すると、

企業にはより儲けや筋肉質な財務体質になることが求められるようになり、

昨今のビジネスパーソンは、BSやCF計算書を重視した経営をする必要性が高まっています。

現代は企業の買収も盛んになり自社他社共に財務状態の開示と内容の理解が必要になっています。

さらに日本企業はグローバル化を急速に進めた経営をせざるを得なく、

外国人投資家を気にかけた経営も視野に入れた戦略を国をあげて進めています。

(例:目標ROEを8%にすべきという経済産業省より報告がなされた)

つまり、企業の財務への注目度はこれからもますます高くなるばかりであり、

ビジネスパーソンも当然、財務への理解が求められるのです。

今回は会計として3大財務諸表について簡単に説明させて頂きましたが、

如何でしたでしょうか。

私自身も、現在ビジネススクールにて猛勉強中の身ですので、

決して偉そうなことは言えませんが、是非これからも一緒に学んでいきましょう!

〜人生二度なし悔い無く生きよ〜